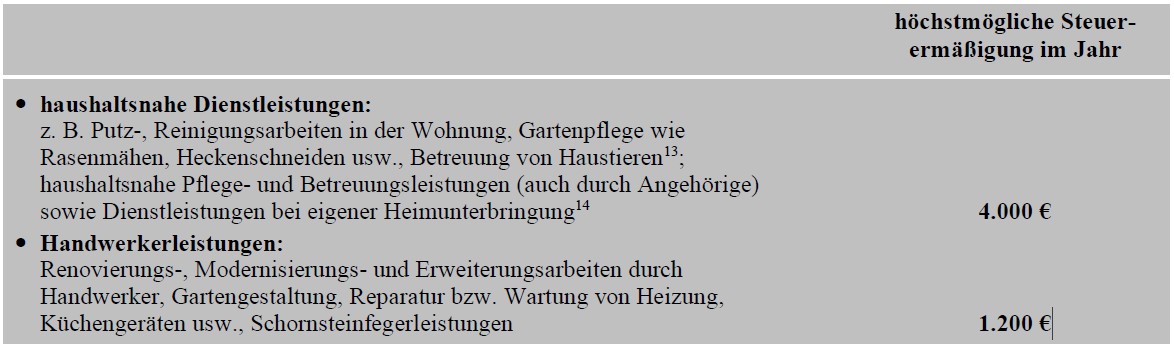

Für Aufwendungen im Zusammenhang mit Erhaltungs-, Renovierungs-, Instandsetzungs- und Modernisierungsarbeiten in einem im EU-/EWR-Raum liegenden privaten Haushalt oder der Pflege des dazugehörigen Grundstücks kann eine Steuerermäßigung in Form eines Abzugs von der Einkommensteuer in Anspruch genommen werden (siehe § 35a Abs. 2 und 3 EStG). Die Steuerermäßigung beträgt 20 % der Arbeitskosten für

Nach § 35a Abs. 4 EStG ist die Steuerermäßigung auf Leistungen begrenzt, die im Haushalt erbracht werden. Zum „Haushalt“ können auch mehrere räumlich voneinander getrennte Orte (z. B. Zweit-, Wochenend oder Ferienwohnungen) gehören. Auch Leistungen, die außerhalb der Grundstücksgrenzen erbracht werden (z. B. Winterdienst oder Aufwendungen für Hausanschlüsse), können begünstigt sein, wenn die Arbeiten z. B. auf angrenzendem öffentlichen Grund durchgeführt werden.15

Der Begriff „im Haushalt“ ist allerdings nicht in jedem Fall mit dem tatsächlichen Bewohnen gleichzusetzen. So können beim Umzug in eine andere Wohnung nicht nur die Umzugsdienstleistungen und Arbeitskosten im Zusammenhang mit der „neuen“ Wohnung, sondern z. B. auch die Renovierungsarbeiten an der bisherigen Wohnung berücksichtigt werden.16

Die Steuerermäßigung kann nicht nur von (Mit-)Eigentümern einer Wohnung, sondern auch von Mietern in Anspruch genommen werden. Dies setzt voraus, dass das gezahlte Hausgeld bzw. die gezahlten Nebenkosten Beträge umfassen, die für begünstigte haushaltsnahe Dienstleistungen und handwerkliche Tätigkeiten abgerechnet wurden. Der auf den Mieter entfallende Anteil an den Aufwendungen muss aus einer Jahresabrechnung hervorgehen oder durch eine Bescheinigung (des Vermieters bzw. Verwalters) nachgewiesen werden.17

Nicht begünstigt sind handwerkliche Tätigkeiten im Rahmen einer Neubaumaßnahme; hierunter fallen Arbeiten, die im Zusammenhang mit der Errichtung eines Haushalts bis zu dessen Fertigstellung anfallen.18

Das bedeutet, dass z. B. Arbeitskosten für einen nachträglichen Dachgeschossausbau (auch bei einer Nutz-/ Wohnflächenerweiterung), für eine nachträgliche Errichtung eines Carports, einer Fertiggarage, eines Wintergartens oder einer Terrassenüberdachung, für eine spätere Gartenneuanlage sowie für Außenanlagen wie Wege, Einzäunungen usw. grundsätzlich nach § 35a Abs. 3 EStG begünstigt sind.

Voraussetzung für die Steuerermäßigung ist u. a., dass eine entsprechende Rechnung vorliegt und die Zahlung unbar (auf das Konto des Dienstleisters) erfolgt ist; dies gilt auch für Abschlagszahlungen. Für die Berücksichtigung der Steuerermäßigung im jeweiligen Kalenderjahr kommt es grundsätzlich auf den Zeitpunkt der Zahlung an. Zu beachten ist in diesem Zusammenhang, dass ein eventueller „Anrechnungsüberhang“ verloren ist, d. h., die Steuerermäßigung kann nicht zu einer „negativen“ Einkommensteuer führen; eine Anrechnung des übersteigenden Betrags kann auch nicht im folgenden Jahr nachgeholt werden.19

1Lohnsteuer-Anmeldungen bzw. Umsatzsteuer-Voranmeldungen müssen bis zum Fälligkeitstag abgegeben werden, da sonst Verspätungszuschläge entstehen können.

2Die Fälligkeit verschiebt sich auf den 11.05., weil der 10.05. ein Sonntag ist.

3Für den abgelaufenen Monat.

4Für den abgelaufenen Monat; bei Dauerfristverlängerung für den vorletzten Monat bzw. das 1. Kalendervierteljahr 2020.

5Vierteljahresbetrag..

6Siehe dazu BMF-Schreiben vom 19.03.2020 – IV A 3 – S 0336/19/10007 (BStBl 2020 I S. 262) und gleichlautenden Ländererlass vom 19.03.2020 zur Gewerbesteuer (BStBl 2020 I S. 281).

7Siehe z. B. FinMin Bayern, Pressemitteilung Nr. 057 vom 23.03.2020 (www.stmfh.bayern.de).

8Siehe BMF-Schreiben vom 09.04.2020 – IV C 5 – S 2342/20/10009.

9Kreditanstalt für Wiederaufbau, siehe dazu auch unter www.kfw.de.

10Vgl. BFH-Urteile vom 23.06.2015 II R 39/13 (BStBl 2016 II S. 225) und vom 28.05.2019 II R 37/16 (BStBl 2019 II S. 678).

11Siehe dazu Mitteilung des GKV-Spitzenverbandes vom 25.03.2020.

12Näheres siehe www.minijob-zentrale.de.

13Siehe BFH-Beschluss vom 25.09.2017 VI B 25/17 (BFH/NV 2018 S. 39) und Informationsbrief März 2018 Nr. 5.

14Siehe BFH vom 03.04.2019 VI R 19/17 (BStBl 2019 II S. 445).

15Siehe BMF-Schreiben vom 09.11.2016 – IV C 8 – S 2296-b/07/10003 (BStBl 2016 I S. 1213), Rz. 1 und 2. Zur (umstrittenen) Berücksichtigung von Erschließungsbeiträgen siehe Informationsbrief April 2018 Nr. 1. Baukostenzuschüsse für öffentliche Sammelnetze sind nicht begünstigt (siehe BFH-Urteil vom 21.02.2018 VI R 18/16, BStBl 2018 II S. 641, sowie Informationsbrief August 2018 Nr. 6).

16Vgl. BMF-Schreiben vom 09.11.2016 (Fußnote 15), Rz. 3.

17Siehe BMF-Schreiben vom 09.11.2016 (Fußnote 15), Rz. 26 und 27.

18Siehe BMF-Schreiben vom 09.11.2016 (Fußnote 15), Rz. 21 und Anlage 1.

19Siehe BMF-Schreiben vom 09.11.2016 (Fußnote 15), Rz. 44 und 56.

20Siehe § 33 Abs. 2 Satz 4 EStG.

21Siehe z. B. Urteil vom 18.05.2017 VI R 9/16 (BStBl 2017 II S. 988).

22Urteil vom 03.12.2019 1 K 494/18 E (EFG 2020 S. 185); Revision eingelegt, Az. des BFH: VI R 1/20.

23Zuzüglich der Beiträge zur Basisversorgung in der Kranken- und Pflegeversicherung des Unterhaltsempfängers (§ 33a Abs. 1 Satz 2 sowie § 10 Abs. 1a Nr. 1 EStG).

24H 6.4 „Erschließungs-, Straßenanlieger- und andere Beiträge“ EStH.

25H 6.4 „Hausanschlusskosten“ EStH.

26Urteil vom 03.09.2019 IX R 2/19.

27Siehe § 22 Nr. 1 Satz 3 Buchst. a Doppelbuchst. aa EStG.

28Siehe § 22 Nr. 1 Satz 3 Buchst. a Doppelbuchst. aa Satz 7 EStG.

29Urteil vom 03.12.2018 X R 12/18.

30Urteil vom 06.04.2016 X R 2/15 (BStBl 2016 II S. 733); siehe auch Informationsbrief September 2016 Nr. 7.

31Az. des FG: 3 K 1072/20.